Berechnung KTG

Hinweis: Informationen

dazu, wie die Sozialabzüge in GO! Lohn grundsätzlich berechnet werden,

finden Sie unter Berechnung

der Sozialabzüge.

Hier sind die Basis- und technischen Lohnarten beschrieben, die für

die Berechnung des KTG-Abzugs benötigt werden. Da sich pro

zwei KTG-Versicherungen

hinterlegen lassen, können pro

auch Lohnarten für KTG1 und KTG2 vorkommen, deren Berechnung

basieren auf derselben Basis- 0300/0301.

Der Übersichtlichkeit halber wurden die beiden Lohnarten-Nummern für

KTG 1 und 2 auf dieselbe Zeile genommen:

|

|

|

|

|

|

Beschreibung

|

|

|

0300

|

KTG

(Basis)

|

Fr.

|

Alle

Lohnarten auf der aktuellen Lohnabrechnung, die KTG-pflichtig

sind, werden zur KTG-Basis gezählt (ohne zu berücksichtigen, ob

der Mitarbeiter pflichtig ist).

|

|

|

0301

|

KTG-Basis

kumuliert

|

Fr.

|

Die

kumulierten KTG-Basen

über das gesamte Jahr, d.h. die Lohnart 0300 wird über alle Lohnabrechnungsperioden

des aktuellen Jahres summiert.

|

|

|

0302

|

0303

|

KTG

1/2-Basis akt. Code kumuliert

|

Fr.

|

Die

kumulierten KTG-Basen

des aktuellen KTG-Codes.

Damit sich der aktuelle KTG-Code des Mitarbeiters kumulieren lässt,

besteht diese Lohnart. Dem Mitarbeiter kann ein anderer KTG-Code

zugewiesen werden, indem auf dem Register

"Versicherungen" des Mitarbeiters ein anderer

"KTG Code 1/2:"

ausgewählt wird (vgl. Register Versicherungen).

|

|

|

0310

|

0330

|

KTG

1/2-Höchstlohn

|

Fr.

|

Der

KTG-Höchstlohn; dieser wird aufgrund des Felds

"Max. Jahreslohn:" der KTG

übernommen. Die Löhne sind ausschliesslich bis zu diesem Höchstlohn

pflichtig.

|

|

|

0311

|

0331

|

KTG

1/2-Höchstlohn kumuliert

|

Fr.

|

Der

KTG-Höchstlohn über das Jahr kumuliert.

|

|

|

0315

|

0335

|

KTG

1/2-Minimallohn

|

Fr.

|

Der

KTG-Minimallohn; dieser wird aufgrund des Felds

"Min. Jahreslohn:" der KTG

übernommen. Die Löhne sind ausschliesslich ab diesem Minimallohn

pflichtig.

|

|

|

0316

|

0336

|

KTG

1/2-Minimallohn kumuliert

|

Fr.

|

Der

KTG-Minimallohn über das Jahr kumuliert.

|

|

|

0320 .CO*

|

0340 .CO*

|

KTG

1/2-Lohn CO*

|

Fr.

|

Der

Betrag, der für den KTG-Abzug

pflichtig ist. Dieser Betrag wird in die

Lohnarten 5160 "KTG1-Abzug Arbeitnehmer" oder

in die 5165 "KTG2-Abzug

Arbeitnehmer" in die Spalte "Ansatz"

eingetragen. Es ist also der Ansatz, von welchem der Abzug auf

der Lohnabrechnung erfolgt. Dieser Betrag wird auch als Ansatz

für den entsprechenden Arbeitgeber-Beitrag eingetragen. Vgl. auch

Lohnartengruppe Automatische

Sozialabzüge.

|

|

|

0321

|

0341

|

KTG

1/2-Lohn kumuliert

|

Fr.

|

Der

KTG-Lohn über das ganze Jahr kumuliert.

|

-

.CO*:

Die Lohnart wird im Lohnartenstamm nur mit der Basis-Nummer angezeigt,

beim Einsatz wird automatisch der Versicherungscode als Subnummer

eingefügt, damit bei der Ansicht "Alle

Lohnarten" und bei Auswertungen

die Art der Versicherung des einzelnen Mitarbeiters bzw. das Total

der Firma pro Versicherungscode erkennbar ist. Der Code wird sowohl

als Subnummer als auch bei der Bezeichnung der Lohnart ergänzt.

Für KTG

1 und 2 werden die Beiträge aufgrund der Mindest- und Höchstlöhne unabhängig

berechnet. (Beispiel: Wenn der Höchstlohn

von KTG 1 10'000 ist und der Minimallohn von KTG 2 8'000, dann sind die

2'000 Differenz für KTG 1 und 2 pflichtig.)

KTG-Code-Wechsel

Wenn die Personengruppe (erste Stelle des Codes) oder die Kategorie

(zweite Stelle) oder beide während des Jahres wechseln, werden die Höchstlöhne

für jede Beitragsdauer separat berechnet. Bei mehrfachem Wechsel des Versicherungscodes

einer während eines Jahres (z.B.

von A1 zu B2 zu A1) werden die Höchstlöhne innerhalb desselben Codes (z.B.

A1) über die nicht direkt aufeinanderfolgenden Beitragsdauern nicht

ausgeglichen.

Beispiele:

Für ein Beispiel mit Höchstlohn-Ausgleich sowie mit zwei Versicherungen

(KTG 1 und KTG 2) vgl. Berechnung UVGZ,

die Berechnung ist grundsätzlich gleich.

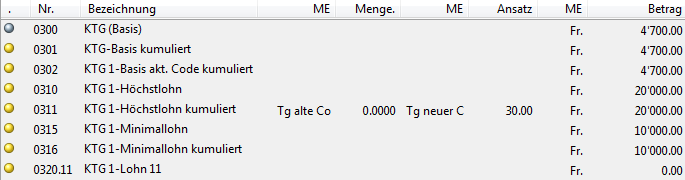

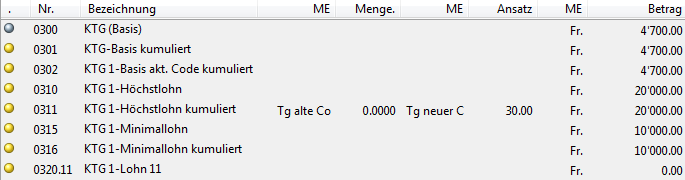

Beispiel: KTG mit Minimallohn pro Monat 10'000,

Höchstlohn pro Monat 20'000.

KTG-Basis tiefer als Minimallohn

(4'700):

Da die Basis tiefer ist als der Minimallohn, erfolgt kein

Abzug (KTG1-Lohn ist 0.00).

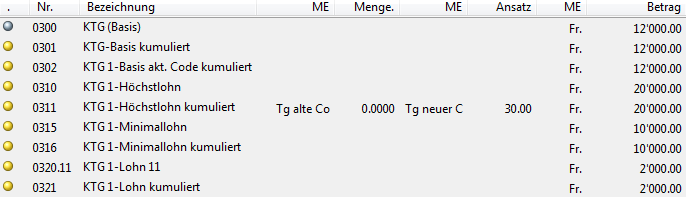

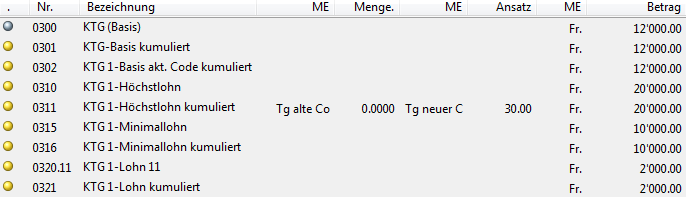

KTG-Basis zwischen Minimal- und Höchstlohn

(12'000):

Der Abzug erfolgt auf der Differenz zwischen KTG-Basis und KTG-Minimallohn,

also 2'000 Franken.

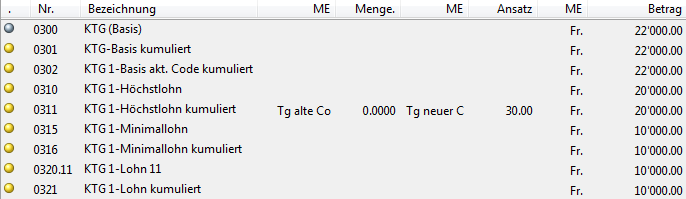

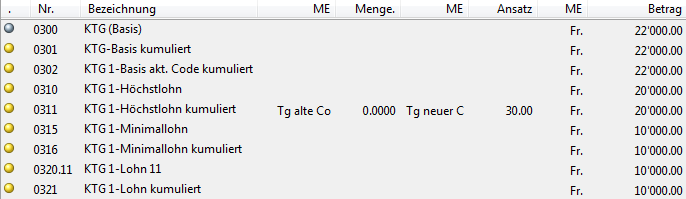

KTG-Basis höher als Höchstlohn

(22'000):

Der Betrag über dem Höchstlohn ist nicht versichert, der Abzug erfolgt

auf der Differenz zwischen Höchst- und Minimallohn (10'000).

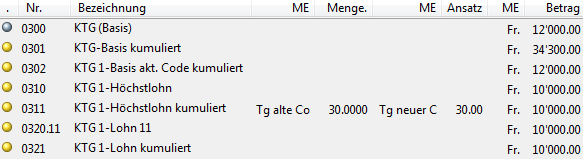

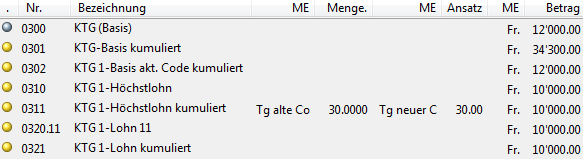

Februar-Abrechnung von Mitarbeiter

mit Codewechsel:

Anhand der Tage ist erkennbar, dass 30 Tage mit dem alten Code gerechnet

worden sind, während seit 30 Tagen ein anderer Code gültig ist. Beim Mitarbeiter

wurde auf dem Register

Versicherungen ein anderer KTG1-Code zugewiesen.

Bei einem Codewechsel werden andere Höchstlöhne nicht berücksichtigt,

es findet kein Übertrag von Vormonaten statt. Entsprechend ist der kumulierte

Höchstlohn 10'000 und nicht wie bei Februar-Abrechnungen üblich doppelt

so hoch wie der Höchstlohn.

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()